Promi-Fonds: Sind Thelen, Maschmeyer & Diekmann ihr Geld wert?

Einleitung: Der Reiz von Promi-Fonds

Promi-Fonds, wie die von Frank Thelen, Carsten Maschmeyer und Kai Diekmann, haben in den letzten Jahren zunehmend an Popularität gewonnen. Diese Fonds nutzen den Bekanntheitsgrad ihrer prominenten Gründer, um Aufmerksamkeit und Investoren anzuziehen. Sie repräsentieren eine spannende Schnittstelle zwischen Finanzwelt und Öffentlichkeit, wobei die Prominenten nicht nur ihr Image, sondern auch ihre Erfahrung und Netzwerke in die Waagschale werfen.

Frank Thelen, bekannt aus der TV-Show "Die Höhle der Löwen", hat mit dem 10xDNA – Disruptive Technologies Fonds einen Publikumsfonds aufgelegt, der in Technologieunternehmen mit hohem Wachstumspotenzial investiert. Der Fonds ist unter der ISIN DE000DNA10X3 gelistet und wird von der Axxion S.A. verwaltet. Er umfasst Unternehmen wie Palantir, Tesla und Coinbase und hat auch Anteile an Kryptowährungen wie Ethereum und Bitcoin. Die Verwaltungsvergütung liegt bei 1,80 %, der reguläre Ausgabeaufschlag bei 3,00 %. Jedoch warnt die Vergangenheit, dass der Erfolg solcher Fonds nicht garantiert ist und hohe Kosten und ein hohes Klumpenrisiko bestehen können.

Carsten Maschmeyer, durch seine Beteiligung an der Maschmeyer Group und verschiedenen anderen Investmentgesellschaften bekannt, konzentriert sich vor allem auf Tech-Startups und Wachstumsfirmen. Seine Fonds und Beteiligungsgesellschaften, wie die Maschmeyer Group Ventures (MGV) und ALSTIN, investieren in Startups in unterschiedlichen Wachstumsphasen und Sektoren, wobei ein Schwerpunkt auf Technologie und Innovation liegt.

Kai Diekmann, ehemaliger Chefredakteur der Bild-Zeitung, hat sich mit dem Zukunftsfonds ein neues Betätigungsfeld erschlossen. Allerdings konnte ich im Rahmen der verfügbaren Zeit keine detaillierten Informationen zu diesem Fonds finden.

Frank Thelen: Innovation trifft Investment

Frank Thelen, ein Starinvestor bekannt aus "Die Höhle der Löwen", hat mit dem 10xDNA – Disruptive Technologies Fonds einen aktiv gemanagten Publikumsfonds geschaffen, der in innovative Technologieunternehmen investiert. Dieser Fonds enthält Anteilsscheine an bekannten Tech-Unternehmen wie Palantir, Tesla, Tencent und der Krypto-Exchange Coinbase.

Die Vision des Fonds ist ambitioniert: Thelen verspricht, dass Anleger ihr Kapital in wenigen Jahren vervielfachen können. Diese Aussage basiert auf dem Potenzial disruptiver Technologien und dem Glauben an die Zukunftsfähigkeit der ausgewählten Unternehmen.

Der Fonds wurde ohne Mindestanlageschwelle konzipiert, was es auch Kleinanlegern ermöglicht, in die Renditepotenziale großer Tech-Konzerne zu investieren. Die Gesamtkostenquote liegt bei 1,80 % pro Jahr, und der reguläre Ausgabeaufschlag beträgt 3,00 %.

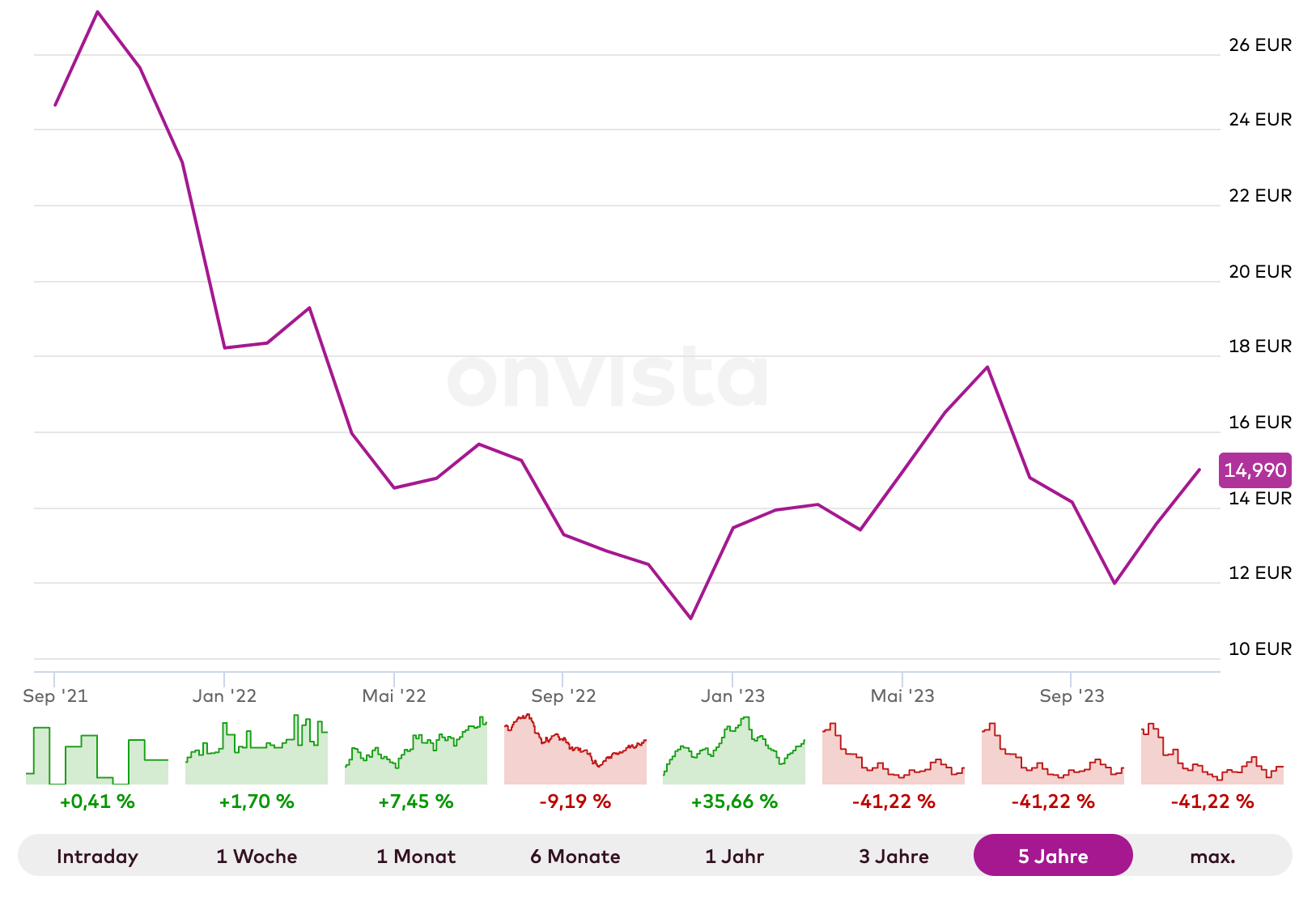

Trotz der vielversprechenden Zusammensetzung und des Engagements von Frank Thelen hat der Fonds jedoch Herausforderungen zu bewältigen. Einige der enthaltenen Aktien, insbesondere Coinbase, haben seit dem Fondsstart erhebliche Wertverluste erlitten. Dies steht im Widerspruch zu den anfänglichen Versprechungen schneller Gewinne.

Experten äußern sich differenziert zum 10xDNA Fonds. Während die Zusammenstellung des Fonds und die Auswahl der Tech-Titel grundsätzlich positiv bewertet werden, kritisieren sie die zu optimistische Bewerbung und die hohen Verwaltungsgebühren. Diese Faktoren haben dazu beigetragen, dass der Fonds hinter der Performance von Branchenindizes zurückbleibt.

Frank Thelen verteidigt seinen Fonds gegenüber der Kritik und betont, dass der Fonds vollständig datenbasiert ist. Er glaubt weiterhin an das langfristige Potenzial der ausgewählten Aktien, obwohl er zugibt, dass hohe Gewinne auch mit entsprechenden Risiken verbunden sind.

Einzelaktien oder Themen-ETFs könnten potenzielle Alternativen sein, um in ähnliche Technologietrends zu investieren.

Carsten Maschmeyer: Erfolgsgeschichten aus dem Finanzsektor

Carsten Maschmeyer, ein prominenter deutscher Investor und Unternehmer, hat sich mit der Maschmeyer Group einen Namen in der Venture-Capital-Branche gemacht. Die Maschmeyer Group ist ein international agierendes Venture-Capital-Unternehmen mit Niederlassungen in München, Berlin, Hannover und San Francisco. Sie dient als Dachgesellschaft für eine Reihe von Investmentgesellschaften, die in verschiedene Bereiche investieren.

Ein wichtiger Teil der Maschmeyer Group ist ALSTIN Capital, ein unabhängiger Venture Capital Fonds. ALSTIN investiert in wachstumsstarke Tech-Unternehmen mit dem Ziel, diese zu Marktführern zu entwickeln. Durch die Bereitstellung von Kapital und Know-How unterstützt der Fonds Unternehmer dabei, schneller und erfolgreicher zu wachsen.

Ein weiterer Fonds unter dem Dach der Maschmeyer Group ist seed + speed, ein Pre-Seed und Seed-Phasenfinanzierer. Dieser Fonds konzentriert sich auf Software-Startups im DACH-Raum und bietet neben Kapital auch aktive Vertriebsberatung und unternehmerisches Know-How.

Maschmeyer Group Ventures (MGV), mit Sitz in San Francisco, widmet sich der Suche nach innovativen Startups. Das dortige Investmentteam investiert in internationale Unternehmen aus verschiedenen Sektoren, wobei ein Schwerpunkt auf Zukunftstechnologien liegt.

Neben diesen Venture-Capital-Aktivitäten betreibt die Maschmeyer Group auch die Vermögensverwaltung Paladin Asset Management. Dieser Fonds investiert in an der Börse unterbewertete Unternehmen und wurde für seine überdurchschnittlich hohe Rendite mehrfach ausgezeichnet.

Maschmeyers Investmentstrategie spiegelt eine Kombination aus gezielter Unterstützung für wachstumsstarke Unternehmen und einer ausgeprägten Fähigkeit wider, Potenziale in verschiedenen Marktsegmenten zu erkennen und zu nutzen.

Oliver Diekmann: Anlagestrategien mit Starfaktor

Oliver Diekmann, ein bekannter deutscher Journalist, hat in Zusammenarbeit mit erfahrenen Finanzexperten den Zukunftsfonds ins Leben gerufen. Der Fonds zielt darauf ab, ein einfach zu verstehendes und preislich faires Anlageprodukt zu bieten, das sowohl Einmalanlagen als auch monatliche Sparraten ermöglicht. Diekmanns Motivation für die Gründung des Fonds war es, den Sparern eine effektive Anlagemöglichkeit in einer Zeit niedriger Zinsen auf Spar- und Tagesgeldkonten zu bieten.

Der Zukunftsfonds wird von einem Team erfahrener Experten verwaltet. Dazu gehören Anton Voglmaier, ein Pionier digitaler Geschäftsmodelle und Experte für Online-Börseninformationen, Leonhard Fischer, ein erfahrener Finanzmanager und Vorsitzender des Anlageausschusses, Volker Schilling, ein erfahrener Fondsmanager und Asset Manager für den Fonds bei der Greiff capital management AG, sowie Dr. Martha Böckenfeld, eine Expertin im Bereich Finanzdienstleistungen mit internationaler Management-Erfahrung.

Die Philosophie des Zukunftsfonds liegt darin, durch eine intelligente Anlagestrategie in die Zukunft zu investieren und dabei die Kosten zu minimieren, um eine angemessene Rendite zu erzielen. Der Fonds wird von der Greiff capital management AG verwaltet, die sich um die Auswahl der Wertpapiere für den Fonds kümmert.

Insgesamt repräsentiert der Zukunftsfonds Diekmanns Vision eines modernen, digitalen und zugänglichen Anlageprodukts, das auf die Bedürfnisse der heutigen Sparer zugeschnitten ist.

Risiken und Chancen von Promi-Fonds

Promi-Fonds wie der 10xDNA von Frank Thelen, der Paladin One Fonds von Carsten Maschmeyer und der Zukunftsfonds von Kai Diekmann bringen sowohl Risiken als auch Chancen mit sich. Ein wesentliches Merkmal dieser Fonds ist die mangelnde Diversifikation. Der 10xDNA-Fonds von Thelen etwa umfasst lediglich 28 Positionen, darunter Aktien von Tech-Unternehmen, Biotech-Unternehmen und Kryptowährungen über Zertifikate. Diese Konzentration auf wenige Positionen erhöht das Risiko für Anleger, da der Fonds durch Kursrückgänge einzelner Unternehmen deutlich beeinflusst werden kann.

Trotz der bisher bescheidenen Performance des 10xDNA-Fonds gibt es die Möglichkeit, dass er seine Verluste wettmacht und sich positiv entwickelt. Jedoch ist die mangelnde Diversifikation ein kritischer Punkt, der das Risiko für Anleger erhöht.

Der Paladin One Fonds von Maschmeyer betreut seit 2013 ein Portfolio, das vor allem auf Value-Aktien fokussiert ist. Der Fonds hat seitdem eine Wertsteigerung von 65% verzeichnet, was etwa 9% Rendite pro Jahr entspricht. Die Familie Maschmeyer vermeidet den direkten Vergleich mit Benchmark-Indizes, und der Fonds hat auch eine hohe Performancegebühr von 12,5%.

Der Zukunftsfonds von Kai Diekmann ist eine konservativere Anlageoption mit einem Portfolio aus Barmitteln, Anleihen und einem geringen Anteil an Aktien. Diese konservative Strategie hat dazu geführt, dass der Fonds in der jüngsten Marktkrise relativ stabil geblieben ist, aber langfristig eine eher niedrige Rendite erzielt hat. Die Zielrendite des Zukunftsfonds liegt bei zwei bis vier Prozent pro Jahr.

Ein bekanntes Gesicht hinter einem Fonds steht nicht zwangsläufig für eine gute Performance. Anleger sollten wichtige Merkmale wie Diversifikation und Kosten im Auge behalten, um eine fundierte Anlageentscheidung zu treffen.

Vergleich mit traditionellen Anlageformen

Promi-Fonds, wie die von Frank Thelen, Carsten Maschmeyer und Kai Diekmann, stellen eine interessante Alternative zu traditionellen Anlageformen dar, weisen jedoch einige signifikante Unterschiede auf. Ein zentraler Punkt ist, dass viele dieser Promi-Fonds nicht breit diversifiziert sind, sondern sich auf eine vergleichsweise kleine Zahl von Aktientiteln konzentrieren. Diese geringe Diversifizierung kann zu einem erhöhten Klumpenrisiko für Anleger führen, da die Performance des Fonds stark von den wenigen enthaltenen Unternehmen abhängt.

Im Vergleich dazu bieten traditionelle Anlageformen wie Indexfonds oder ETFs (Exchange Traded Funds) in der Regel eine breitere Diversifikation, da sie oft Hunderte oder sogar Tausende von verschiedenen Aktien oder anderen Wertpapieren enthalten. Diese breitere Streuung kann dazu beitragen, das Risiko zu reduzieren, da nicht das gesamte Kapital in eine geringe Anzahl von Wertpapieren gebunden ist.

Zudem zeigen Studien, dass es für aktive Fondsmanager, unabhängig davon, ob sie Prominente sind oder nicht, auf lange Sicht schwierig ist, eine höhere Rendite zu erzielen als globale Indizes. Die Ratingagentur Standard & Poor's hat festgestellt, dass nur ein Bruchteil der aktiven Fonds über längere Zeiträume hinweg bessere Ergebnisse als die entsprechenden Benchmarks erzielen kann. Ein Hauptgrund für die unterdurchschnittliche Performance vieler aktiver Fonds sind ihre relativ hohen Kosten, einschließlich laufender Verwaltungskosten und Performance-Gebühren. Im Gegensatz dazu haben ETFs in der Regel niedrigere laufende Kosten, was sich langfristig positiv auf die Rendite auswirken kann.

Promi-Fonds bieten eine Anlagemöglichkeit, die aber auch mit spezifischen Risiken verbunden ist. Anleger sollten daher die Unterschiede zu traditionellen Anlageformen und die potenziellen Risiken und Kosten berücksichtigen, bevor sie in solche Fonds investieren.

Fazit: Lohnt sich der Einstieg in Promi-Fonds?

Promi-Fonds wie die von Frank Thelen, Carsten Maschmeyer und Kai Diekmann ziehen durch ihre prominenten Gesichter Aufmerksamkeit auf sich, aber dies garantiert nicht automatisch eine gute Performance. Die Performance dieser Fonds hat sich im Zeitverlauf geändert, jedoch bleibt eine grundlegende Tatsache bestehen: Ein bekanntes Gesicht macht noch keinen erfolgreichen Fonds. Die Chancen, dass Promi-Fonds besser als globale Indizes abschneiden, stehen nicht unbedingt besser und sind in vielen Fällen sogar schlechter, da sich die Fondsmanager auf exklusive, aber möglicherweise riskante Strategien konzentrieren könnten.

Ein entscheidendes Kriterium für die Bewertung von Fonds bleibt die Diversifizierung. Viele Promi-Fonds sind nur in eine begrenzte Anzahl von Positionen investiert, was das Risiko für Anleger erhöht. Hinzu kommen oft höhere Kosten im Vergleich zu traditionellen Anlageformen wie ETFs, die in der Regel eine breitere Diversifizierung und niedrigere Kosten bieten. Für Anleger, die über Jahrzehnte erfolgreich am Aktienmarkt sein möchten, empfiehlt es sich, eine passive Anlagestrategie mit ETFs zu verfolgen, die eine breite Streuung des Kapitals über viele verschiedene Titel ermöglichen.

Anleger sollten daher sorgfältig abwägen, ob die potenziellen Risiken und Kosten von Promi-Fonds im Vergleich zu ihren möglichen Renditen und der Sicherheit, die traditionelle Anlageformen bieten, gerechtfertigt sind.

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

Fondsprominentfrank thelen