Warum sind die ETF-Emittenten so entscheidend?

ETFs werden von Emittenten herausgegeben, die sich auf das Management von ETFs spezialisiert haben. Der Emittent stellt ETFs auf verschiedene Indizes zusammen und stellt sie dem Kapitalmarkt zur Verfügung.

Der ETF ist eine gute Alternative zu einem aktiv gemanagten Fonds. Die ETFs werden von Emittenten herausgegeben, die häufig Tochterunternehmen von Großbanken sind und sich auf das Management von ETFs spezialisiert haben. Der Emittent stellt ETFs auf verschiedene Indizes zusammen und stellt sie dem Kapitalmarkt zur Verfügung. Die Kosten für die ETFs unterscheiden sich, abhängig von den Emittenten.

Die Aufgaben von ETF Emittenten

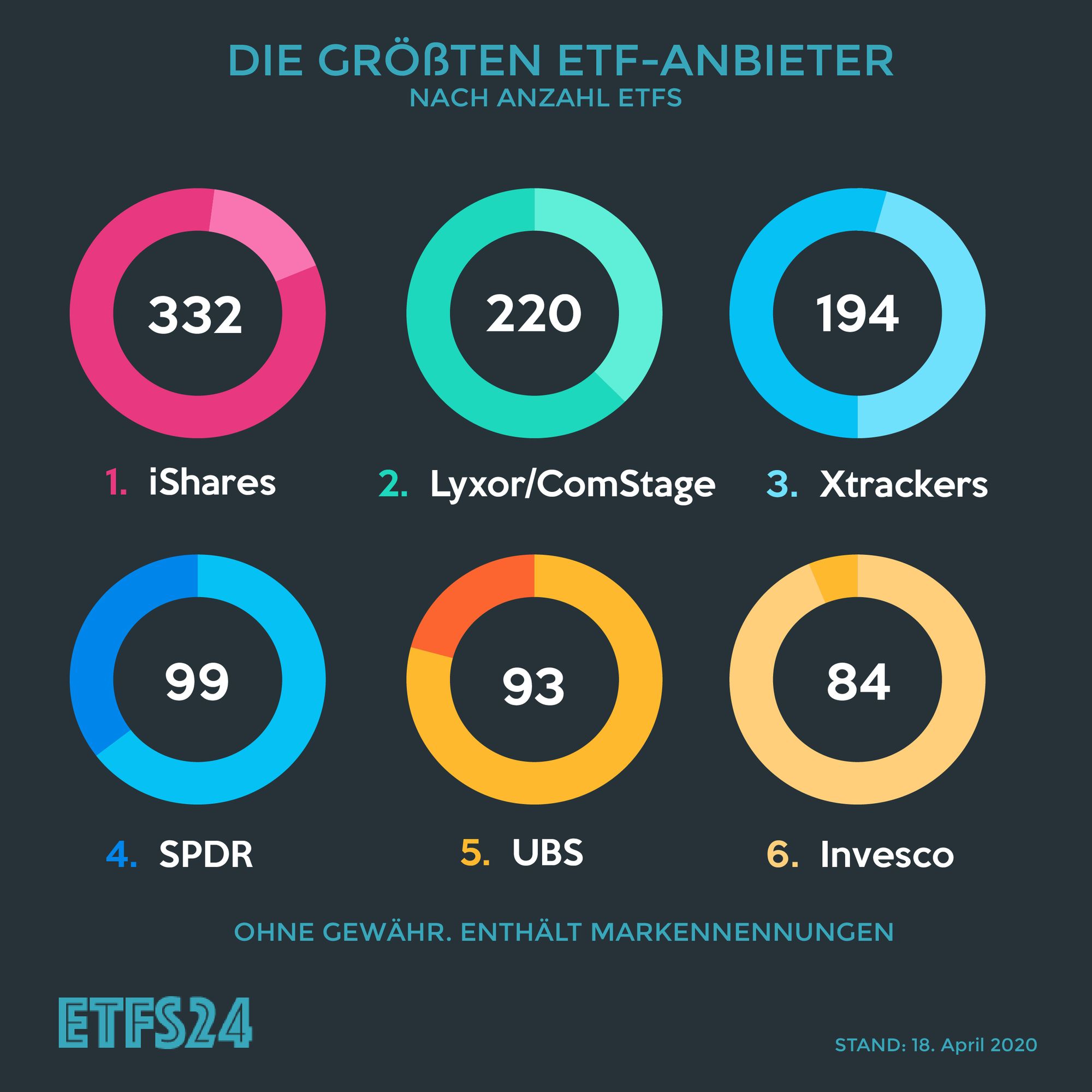

Haben Sie sich schon näher mit dem Thema ETF befasst und sich einen Überblick über die verschiedenen ETFs verschafft, werden Sie festgestellt haben, dass es verschiedene Anbieter wie iShares, Amundi, Lyxor oder x-Trackers gibt. Diese Anbieter stellen ETFs auf verschiedene Indizes wie den DAX, den S&P 500 oder den MSCI World zusammen. Jeder dieser Anbieter ist ein Emittent, der die ETFs dem Kapitalmarkt, also der Börse, zur Verfügung stellt. Möchten Sie in einen ETF investieren, können Sie Anteile über Online-Broker erwerben. Abhängig vom Online-Broker können Sie börslich oder auch außerbörslich handeln.

Der Emittent ist nicht nur für den Kauf und Verkauf der ETFs verantwortlich. Er muss mit einer Regulierungsbehörde zusammenarbeiten, die für die Sicherheit verantwortlich ist. Die Regulierungsbehörde genehmigt und überwacht die ETFs. So können Sie sicher sein, dass der ETF, in den Sie investieren, unter Berücksichtigung der gesetzlichen Vorschriften aufgelegt wurde.

Sicherheit bei den Emittenten

ETFs sind kostengünstiger als die aktiv gemanagten Investment-Fonds. Hinter den ETFs steckt zwar ein Emittent, doch werden die ETFs nicht aktiv gemanagt. Da die ETFs durch eine staatliche Finanzaufsichtsbehörde reguliert werden, gelten sie als Sondervermögen. Haben Sie in einen ETF investiert und wird der Emittent insolvent, so ist Ihr investiertes Vermögen sicher. Es ist vom Kapital des Emittenten getrennt und kann nicht in die Insolvenzmasse des Emittenten einfließen.

Anders sieht es bei anderen Investmentformen wie Tagesgeld oder Festgeld aus. Jeder Bank in Deutschland muss pro Kunde eine Einlagensicherung von nur mindestens 100.000 Euro gewähren. Im Rahmen dieser Einlagensicherung sind Ihre Ersparnisse sicher. Bei ETFs ist das investierte Kapital aber auch über diese Summe hinaus gesichert.

Schließung eines ETFs - was tun?

Investieren Sie in einen ETF, sollten Sie auf ein hohes Fondsvolumen achten. Ist das Fondsvolumen nur gering, kann es passieren, dass der ETF geschlossen wird, da er nicht wirtschaftlich genug ist. Für die Schließung oder Liquidation ist der Emittent verantwortlich. Auch bei einer Liquidation ist Ihr eingezahltes Geld nicht verloren. Der Emittent muss rechtzeitig ankündigen, wenn der Fonds liquidiert wird.

Bei einer Liquidation werden alle Vermögenswerte des ETFs durch den Emittenten verkauft. Die Kunden, die über Anteile des ETFs verfügen, bekommen die Vermögenswerte ausgeschüttet. Da Sie als Anleger rechtzeitig erfahren, wenn es zu einer Liquidation kommt, können Sie Ihre Anteile jedoch schon vor der Schließung verkaufen. Da die ETFs durch eine gewisse Volatilität gekennzeichnet sind, ist nicht sicher, dass Sie alles zurückbekommen, was Sie eingezahlt haben.

Alternativ zu einer Liquidation ist auch eine Fondsfusion möglich. Der Emittent kann das Vermögen des aufzulösenden ETFs in einen anderen ETF übertragen. Die Anteile der Anleger werden getauscht. Kommt es zu einem Spitzenausgleich, wird er dem Kunden gutgeschrieben. Über die Fondsfusion werden die Anleger rechtzeitig informiert. Die Anlagestrategie des aufnehmenden ETFs muss der Anlagestrategie des aufzulösenden ETFs ähnlich sein.

Die Liquidation oder Fusion kann aus wirtschaftlichen Gründen oder aufgrund der Bereinigung der Produktpalette des Emittenten erfolgen.

Replikation von ETFs

Der ETF-Emittent ist für die Replikation des ETFs verantwortlich. Der ETF bildet einen Index nach. Der Emittent kann entscheiden, welche Replikationsmethode er dafür nutzt:

- physische Replikation als klassische Replikationsmethode

- physische Replikation als Sampling

- synthetische Replikation.

Bei der physischen Replikation als klassische Replikationsmethode werden die im Index enthaltenen Wertpapiere eins zu eins gehalten. Der Emittent muss alle Aktien erwerben, die im Index gelistet sind. Die physische Replikation kann beispielsweise auf den DAX, den EuroSTOXX 50 oder den Dow Jones 30 erfolgen.

Nicht immer ist die physische Replikation eins zu eins möglich. Bei einem breit gestreuten Index wie dem MSCI World, der mehr als 1.600 Titel enthält, stößt die vollständige Replikation an ihre Grenzen. Der Emittent nutzt daher die physische Replikation als Sampling. Er kauft nur die wichtigsten oder liquidesten Titel, die den größten Einfluss auf die Performance des Indexes haben. Beispiele für die physische Replikation als Sampling sind der MSCI World mit Aktien der führenden Unternehmen aus 23 Ländern, der MSCI Emerging Markets mit Aktien führender Unternehmen aus 26 Entwicklungs- oder Schwellenländern sowie der MSCI Emerging Markets IMI mit Wertpapieren von ungefähr 2.700 Unternehmen verschiedener Größe aus 26 Entwicklungs- und Schwellenländern.

Bei der synthetischen Replikation investiert der Emittent nicht in zugrunde liegende Märkte, sondern er bildet sie nur ab. Der ETF enthält einen diversifizierten Korb aller liquiden Wertpapiere. Der Emittent kann über Tauschgeschäfte mit Banken, die sogenannten Swaps, den Index besser und effizienter nachbilden. Der Emittent zahlt eine Gebühr an die Bank, die im Gegenzug eine Indexrendite liefern muss. Synthetisch replizierte ETFs können Sie beispielsweise auf den MSCI World, den MSCI Emerging Markets oder den Leverage DAX kaufen.

Kosten für die ETFs

Bei der Wahl eines ETFs spielen die Kosten eine Rolle. Die Ordergebühren werden von der Bank oder vom Online-Broker erhoben. Weiterhin müssen Sie beim börslichen Handel Börsengebühren zahlen. Auf die Ordergebühren und die Börsengebühr hat der Emittent keinen Einfluss.

Die Emittenten erheben jedoch eine Gesamtkostenquote (TER, Total Expense Ratio). Auf die TER hat der Online-Broker keinen Einfluss. Abhängig vom Emittenten und vom ETF ist die Gesamtkostenquote unterschiedlich hoch. Sie kann bei 0,9 Prozent auf die ETF-Anteile im Jahr beginnen, doch kann sie auch mehr als 1 Prozent im Jahr betragen. Mit der TER gibt der Emittent die ihm entstehenden Kosten bei der Bereitstellung und Verwaltung eines ETFs an die Käufer weiter:

- Verwaltungsgebühren für die Indexnachbildung, zu denen Betriebskosten, Kosten für Wirtschaftsprüfung und Revision sowie für das Portfolio-Management gehören

- Depotbankgebühren, die der Emittent an die Depotbank zahlen muss, die den ETF aufbewahrt

- Lizenzgebühren, die der Anbieter für den nachgebildeten ETF zahlen muss

- Vertriebsgebühren für die Erstellung von Fondsdokumenten und Gebühren.

In der TER sind nicht alle Kosten enthalten. Abhängig vom ETF kann der Emittent noch weitere Kosten erheben. Swap-Gebühren fallen bei einem synthetisch replizierten ETF an. Der Anbieter kann einen Teil davon an seine Kunden weitergeben.

Möchten Sie in einen ETF investieren, sollten Sie nicht nur auf die Kosten achten. Ist die TER niedrig, heißt das nicht, dass der ETF eine hohe Rendite verspricht.

Ertragsverwendung bei ETFs

Die Emittenten entscheiden über die Ertragsverwendung ihrer ETFs. Sie bieten ausschüttende und thesaurierende ETFs an. Bei einem ausschüttenden ETF zahlt der Anbieter die Dividende an die Anleger aus. Abhängig vom ETF und vom abgebildeten Index kann die Ausschüttung einmal im Jahr, halbjährlich oder sogar vierteljährlich erfolgen. Bei thesaurierenden ETFs investieren die Emittenten die Dividende immer wieder in Fondsvermögen. Sie erwerben immer neue Anteile für die Dividende. Der Vorteil für den Anleger besteht im Zinseszins.

Was einen guten ETF-Emittenten ausmacht

An den deutschen Börsen ist eine Vielzahl von Emittenten aktiv. Nicht alle davon sind an jedem deutschen Börsenplatz handelbar. Die Zahl der Börsenplätze, an denen ein Emittent handelt, kann ein wichtiges Bewertungskriterium sein. Weiterhin kommt es auf eine möglichst niedrige Gesamtkostenquote an. Die Emittenten sind Vermögensverwalter und müssen sich gegen einen eventuellen Ausfall versichern. Die Versicherer erheben Prämien, abhängig vom Ausfallrisiko. Der Emittent ist umso vertrauenswürdiger, je niedriger die Prämien sind. In Ratings großer Agenturen werden die Emittenten regelmäßig bewertet.

Fazit: ETF-Emittenten sind Vertrauenssache

Hinter jedem ETF steckt ein Emittent als Herausgeber. Die Emittenten müssen eine Einlagensicherung gewähren. Sie sind mit der Auflage, der Bereitstellung und der Verwaltung der ETFs beschäftigt. In einem Rating großer Agenturen werden die Emittenten bewertet.

Weiterlesen:

- Wie funktionieren Swap-ETFs?

- ETF-Replizierungsarten: Vor- und Nachteile

- Wo gibt es die günstigsten ETF-Sparpläne?

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.